Table des matières

- Le cerveau humain est un outil fascinant et puissant. Il joue un rôle important dans nos prises de décision quotidiennes. Cela est encore plus vrai dans le domaine de l'investissement. Domaine dans lequel l'argent est au centre de nos prises de décision. Et, lorsque la notion d'argent entre en jeu, il existe de nombreux biais psychologiques, souvent émotionnels et cognitifs, qui viennent altérer nos manières de traiter l'information, nos jugements ou préjugés et qui ont un impact significatif lors de la prise de décision. Ces biais cognitifs et émotionnels sont des termes utilisés en psychologie pour décrire les erreurs de pensée ou de jugement auxquels les individus sont sujets. Bien qu'ils soient généralement étudiés de manière distincte, il existe des interactions entre ces différents types de biais.

- Lorsqu'il s'agit de trading ou d'investissement, domaine dans lequel l'argent joue un rôle crucial, ces différents biais ont rapidement tendance à prendre de la place, nous amenant à commettre des erreurs. En tant que trader ou investisseur, il est essentiel de prendre conscience de ces différents biais et d'appréhender leur impact pour les gérer au mieux. Les négliger aura pour effet de trader ou d'investir de manière irrationnelle et, la plupart du temps, cela occasionnera des pertes.

- Dans cet article, nous distinguerons le biais émotionnel et le biais cognitif. Ensuite, nous aborderons et analyserons les biais les plus couramment rencontrés en trading et en investissement.

Biais émotionnel vs biais cognitif

1. Les biais émotionnels

- Les biais émotionnels sont des phénomènes psychologiques qui se rapportent aux émotions. Ces biais se caractérisent par une altération de la compréhension et de la prise de décision en raison de l'influence de facteurs émotionnels.

- Le biais émotionnel est décrit, en psychologie, comme une réaction émotionnelle qui n'a pas sa place dans une situation donnée et qui peut troubler la prise de décision. Il peut être influencé par des facteurs endogènes liés à l'individu lui-même, mais aussi ses traits de personnalité, ses croyances, ses valeurs, ses expériences passées, etc. Ce sont des influences qui proviennent de l'intérieur de la personne. Il peut également être influencé par des facteurs exogènes qui proviennent de l'environnement, des interactions sociales, des situations dans lesquelles une personne se trouve, de l'effet de groupe, des normes sociales, des médias, des influences ou pressions sociales, etc. Ce sont des influences qui proviennent de l'extérieur de la personne.

- Ces différentes influences, endogènes et exogènes, peuvent interagir entre eux et se combiner pour influencer les biais émotionnels et jouer un rôle dans la perception, l'interprétation, l'évaluation et le traitement de l'information ainsi que la prise de décision.

- Finalement, les émotions peuvent influencer le processus décisionnel en donnant la priorité à l'émotion sur le raisonnement.

2. Les biais cognitifs

- Les biais cognitifs sont des phénomènes psychologiques qui se réfèrent aux erreurs de traitement de l'information qui se produisent au niveau de nos processus cognitifs, c'est-à-dire, l'ensemble des processus mentaux qui se réfèrent à la fonction de connaissance (langage, raisonnement, mémoire, perception, prise de décision, attention, intelligence et résolution de problèmes). Il s'agit d'une déviation dans le traitement cognitif d'une information qui a un impact sur la pensée logique et rationnelle par rapport à la réalité. Ces biais peuvent être liés à notre attention, à notre mémoire, à notre raisonnement ou d'autres aspects de notre fonctionnement cognitif. Ces biais peuvent être influencés par des facteurs tels que la simplification cognitive ou les schémas de pensée préexistants.

- Le biais cognitif conduit à accorder une importance différente à des faits similaires. Par ailleurs, il peut être repéré lorsque des erreurs logiques apparaissent dans le raisonnement ou le jugement d'une personne.

- Finalement, les biais cognitifs peuvent influencer le processus décisionnel de manière irrationnelle, entrainant des conséquences négatives.

3. Conclusion

- Pour finir, il est essentiel de prendre conscience des biais psychologiques, qu'ils soient émotionnels ou cognitifs, et de reconnaître leur influence croisée. D'une part, les émotions peuvent affecter nos processus cognitifs et engendrer des biais cognitifs. D'autre part, les biais cognitifs peuvent également influencer nos émotions et entraîner des biais émotionnels.

- Face à ces biais psychologiques, qui peuvent avoir un impact direct sur notre processus de prise de décision, il est nécessaire de les prendre en compte et de les gérer de la meilleure façon possible afin de traiter l'information de manière objective et de prendre des décisions de manière rationnelle.

Les biais psychologiques les plus courants dans le trading et l'investissement

- Les biais psychologiques sont des formes de pensée qui entravent la pensée logique ou rationnelle et ont tendance à être systématiquement utilisés dans diverses situations, dont celles du trading et de l'investissement. Il existe de nombreux biais psychologiques qui nous éloignent d'une pensée logique et objective, et qui ont un impact négatif sur nos prises de décisions. Dans cette partie, nous verrons les biais psychologiques les plus fréquemment rencontrés par un trader ou un investisseur sur les marchés financiers.

1. Biais de surconfiance

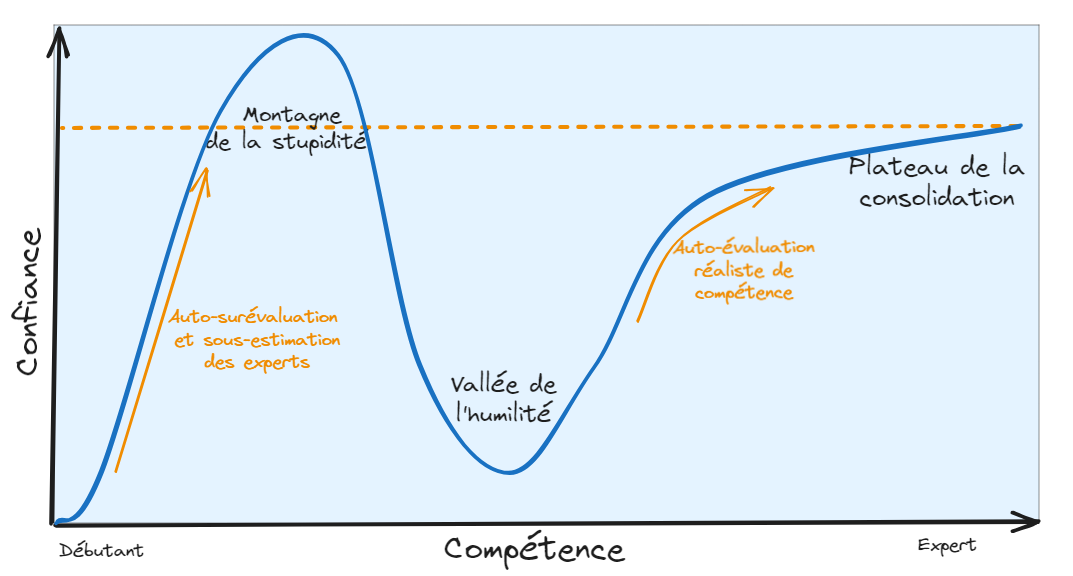

- Le biais de surconfiance, également connu sous le nom de l'effet Dunning-Kruger, est un biais cognitif fréquent sur les marchés financiers. Il s'agit d'un biais ou les personnes moins qualifiées dans un secteur peuvent surestimer leurs connaissances et compétences. Ce biais a été mis en lumière par deux chercheurs américains, Dunning et Kruger. Selon ces derniers, ce biais apparait chez certaines personnes qui rencontrent des difficultés à reconnaître leurs incompétences et d'évaluer correctement leurs capacités. Relativement aux marchés financiers, il arrive que des personnes pensent être capable de prédire le futur des marchés financiers, alors que ces derniers sont, par nature, imprédictibles.

- Ce schéma, réalisé par Arjuna Filips, représentant la courbe d'apprentissage d'une compétence par rapport à l'auto-évaluation dans cette compétence.

- Les personnes impactées par ce biais ont tendance à investir de manière excessive dans des actifs sans faire de recherches et d'analyses au préalable, ni prendre en compte les risques auxquels elles s'exposent. Le biais de surconfiance peut entraîner des répercussions négatives en ce qu'il peut conduire à prendre des décisions irrationnelles ou hâtives, à ne pas chercher d'informations complémentaires ou supplémentaires et à ignorer les avertissements, fondamentaux ou techniques.

- L'exemple le plus courant au sein des marchés financiers, est celui d'un trader ou d'un investisseur qui a réalisé des plus-values élevées sur un trade ou un investissement passé, soit par chance, soit parce que les conditions de marchés étaient favorables à une forte hausse, et qui aura tendance à amplifier une surconfiance dans ses capacités. Cette surconfiance l'entrainera à prédire le succès futur des trades ou investissements, pour la plupart du temps, se heurter à une réalité difficile lorsque le marché n'ira pas dans le sens initialement prévu lors de sa prise de position.

2. Biais d'aversion pour la perte

- L'aversion pour la perte est un biais émotionnel qui se manifeste lorsque les acteurs des marchés financiers accordent davantage d'importance à une perte qu'à un gain d'un montant similaire. Théorisée par Kahneman et Thaler, l'aversion pour la perte se produit lorsque des tradeurs ou investisseurs, souvent novices sur les marchés, sont réticents à vendre un actif à un prix inférieur auquel ils l'ont acheté, même dans les cas ou la baisse du prix d'un actif reflète la dégradation de ce dernier.

- Ce graphique réalisé par Lauren Rosenberger illustre l'aversion pour les pertes : la valeur perçue du gain et de la perte par rapport à la valeur numérique stricte du gain et de la perte : Une perte de 0,05 $ est perçue comme une perte d'utilité beaucoup plus importante que l'augmentation d'utilité d'un gain de 0,05$.

- En général, dans un objectif de réconfort, la personne averse à la perte, aura tendance à se convaincre qu'il s'agit d'une période difficile pour l'actif en question et qu'elle est persuadée que le prix finira par remonter.

- Plusieurs études ont démontré qu'un individu qui développe une aversion pour la perte entrainera une sous-performance de son portefeuille financier, en raison du côté peu rationnel par rapports aux intérêts véritables des acteurs financiers.

- Pour illustrer le biais d'aversion pour la perte, prenons l'exemple d'un investisseur qui a investi 1000 $ dans un actif boursier. Quelques semaines passent durant lesquelles le cours a fluctué. L'actif de l'investisseur vaut maintenant 800 $, soit une perte non réalisée de 200 $. En l'absence d'une stratégie d'investissement solide, l'investisseur est confronté à une décision : vendre l'actif, réalisé une perte de 200 $, pour finalement récupérer 800 $ ou conserver l'actif tout en espérant que sa valeur remontera dans les semaines à venir. Cet investisseur impacté par l'aversion à la perte aura tendance à conserver l'actif au lieu de réaliser une perte de 200 $. Cette décision résulte du fait que la douleur émotionnelle liée à la perte de 200 $ est ressentie comme plus intense que le plaisir potentiel associé à un gain du même montant.

- Un autre cas de l'aversion pour la perte, bien connu des marchés financiers, réside dans la volonté pour un trader, par exemple, de vendre un actif qui a légèrement augmenté en valeur par peur de subir une perte future si son actif se met à prendre le sens inverse, alors que cet actif a le potentiel d'augmenter davantage.

- In fine, il en résulte que, sur les marchés financiers, les traders ou les investisseurs sont plus enclins à conserver un actif qui perd et continue de perdre de la valeur au fil du temps, plutôt que de vendre cet actif. Inversement, ces mêmes acteurs sont plus enclins à couper rapidement une position à la suite d'une légère hausse, plutôt que de la conserver et de profiter de l'ensemble d'un mouvement favorable.

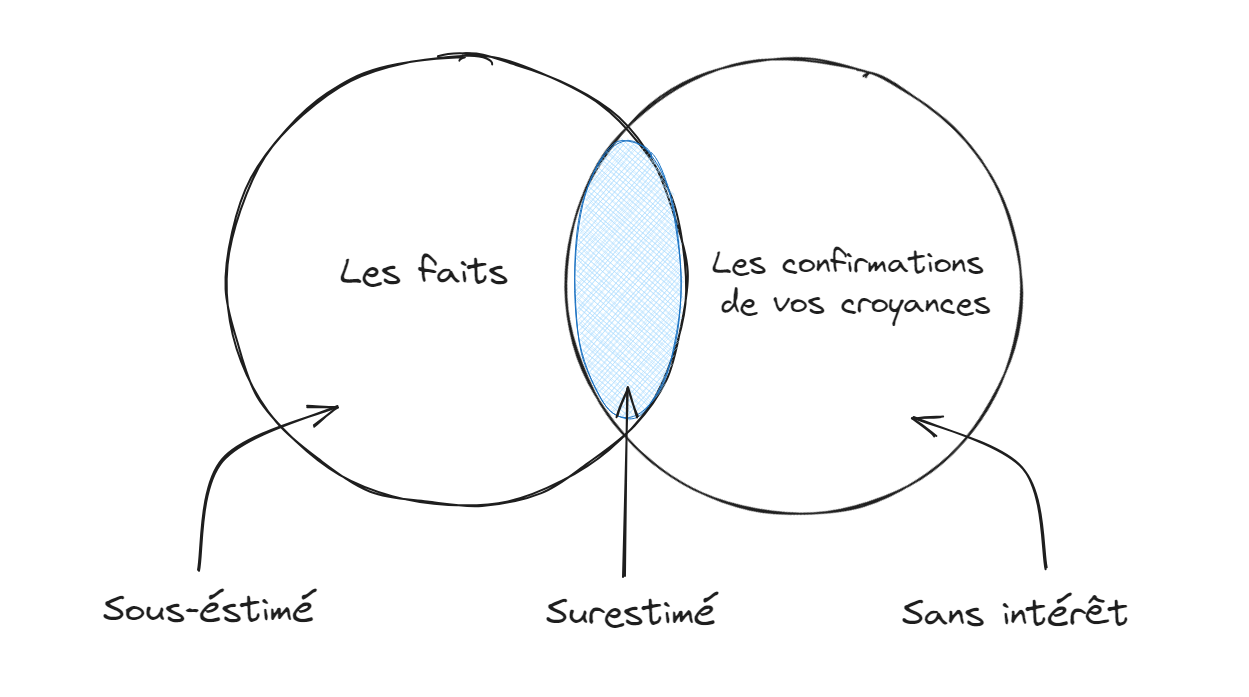

3. Biais de confirmation

- Le biais de confirmation survient lorsqu'une personne favorise les informations qui confirment ses idées préconçues, et accorde moins d'importance aux informations qui vont à l'encontre de ses idées. Autrement dit, une personne impactée par ce biais rencontrera des difficultés à changer d'avis. Ce biais se produit lorsque cette personne rassemble sélectivement des éléments ou des informations mémorisées et les interprète de manière biaisée.

- Le biais de confirmation, dans lequel l'affectif prend le dessus sur le rationnel, participe au développement d'un excès de confiance dans des croyances personnelles et contribuent à conserver ou renforcer ces croyances face à des informations ou des éléments qui prouvent le contraire.

- Dans le cas d'un trader ou d'un investisseur, le biais de confirmation a pour effet de rechercher, d'interpréter des informations qui confirment son idée ou ses perspectives, en minimisant ou en ignorant les informations qui pourraient contredire son point de vue. La plupart du temps, ce type de comportement engendre des décisions biaisées de prise de positions sur les marchés financiers.

- Prenons l'exemple d'un investisseur qui investi une grande partie de son portefeuille dans le secteur de l'intelligence artificielle montant en flèche. Tout le monde en parle, médias, experts financiers, influenceurs, etc. L'investisseur est convaincu de prendre une décision d'investissement solide. Cependant, le marché de l'intelligence artificielle montre des signaux de ralentissement en raison d'une réglementation très stricte. Malgré cela, l'investisseur maintient sa position importante sur ce marché. Il est persuadé que le secteur de l'intelligence artificielle à de l'avenir et que le marché va se développer et s'étendre davantage. Pourtant, le marché continue de montrer des signes de faiblesse.

- ì ce stade, l'investisseur a besoin de se rassurer vis-à-vis de son pari important. Le biais de confirmation va conduire l'investisseur à chercher des informations qui confirment sa forte conviction, comme des prédictions de prix émis par des experts économiques, des rapports d'analystes qui recommandent l'achat d'actions de ce secteur ou encore des nouvelles qui mettent en valeur ses performances. Il ne va pas tenir compte des signaux d'alertes, qu'ils soient fondamentaux ou techniques, et va rejeter les informations contraires à sa croyance initiale, indiquant que le marché de l'intelligence artificielle pourrait rencontrer des difficultés dans le futur.

- Finalement, au lieu de se baser sur des faits et prendre des décisions rationnelles, l'investisseur pourrait se trouver surexposé à ce marché, alors même que des signes de retournement deviennent de plus en plus évidents. Tout cela pouvant entrainer des pertes potentiellement importantes, car ses décisions sont basées sur ses émotions plutôt que sur des faits rationnels.

4. Biais d'ancrage

- Le biais d'ancrage est un biais cognitif théorisé par les spécialistes de la psychologie cognitive et de la finance comportementale : Tversky et Kahneman. Ce biais se manifeste lorsque notre prise de décision est influencée par un élément, une valeur ou une information de référence initiale, nommé « ancre ». En d'autres termes, le biais d'ancrage se manifeste lorsqu'une personne ne peut se défaire d'une première impression, en accordant plus d'importance à une première information reçue lors de la prise de décision. Cela implique donc que la personne ne parvient plus à prendre en compte de nouvelles informations.

- La première information reçue, aussi appelée point d'ancrage, a pour effet de déformer le jugement d'un individu. De nombreuses études démontrent qu'il est difficile de se détacher d'un point d'ancrage même lorsque l'individu en a conscience. D'après ces études, le biais d'ancrage survient davantage quand il s'agit d'un ancrage chiffré comme une quantité ou un prix. Concrètement, lorsqu'une ancre est présentée, un prix par exemple, notre cerveau a tendance à s'accrocher au premier prix donné et à l'utiliser comme point de référence même si cette ancre n'est pas rationnelle ou justifiée. Il en résulte, en matière d'investissement, que le biais d'ancrage a un impact potentiellement puissant sur notre esprit et a la capacité d'influencer notre jugement lors de la prise de décision.

- Pour donner un exemple, admettons qu'un investisseur possède des actions d'une entreprise depuis un certain temps. Au cours des derniers mois, le prix de l'action a fluctué entre 50 $ et 60 $. Soudainement, l'action grimpe à 80 $ suite à une annonce des résultats trimestriels exceptionnels mis en avant par l'entreprise. Par ailleurs, lors d'une conférence organisée par cette même entreprise, un expert financier de renom invité pour émettre des prédictions de prix. Ce dernier a clamé avec des arguments convaincants que le prix de l'action est sous-coté et qu'il devrait continuer de monter pour atteindre un prix justifié de 100 $. L'investisseur à un regain d'optimisme et intègre comme point d'ancrage le nouveau prix de 80 $ l'action. De plus et suite au discours de l'expert financier, il décide de renforcer sa position à ce nouveau prix. Selon lui, la machine est lancée, la performance future de l'entreprise devrait être bonne. La hausse du prix va se poursuivre et ses bénéfices vont augmenter.

- Toutefois, les résultats exceptionnels du trimestre passé étaient dus à la signature d'un contrat unique, soit un facteur largement temporaire. A contrario, les perspectives à long terme de l'entreprise dans laquelle il détient ces actions peuvent être moins favorables que ne le laissait penser l'expert financier et la hausse récente du prix de l'action. S'en vient l'annonce des résultats du trimestre suivant, et malheureusement, les résultats sont moins bons que prévus. L'entreprise ne parvient pas à signer de nouveaux contrats durables et le prix de l'action chute très rapidement à 40 $. L'investisseur, toujours ancré sur le prix de 80 $ ainsi que les prévisions de l'expert financier, s'empêche de prendre en compte les récents résultats défavorables. Il espère une remontée rapide du prix et décide de ne pas vendre ses actions lui permettant de minimiser ses pertes.

- Cet exemple met en lumière la façon dont le biais d'ancrage a le potentiel d'influencer les décisions des investisseurs. Cela, les entrainant à retenir l'information d'un prix passé, d'une action de prix soudaine ou d'une prévision de prix, sans réévaluer leur perception de la valeur d'une action en fonction d'informations récentes.

5. Biais de conformité

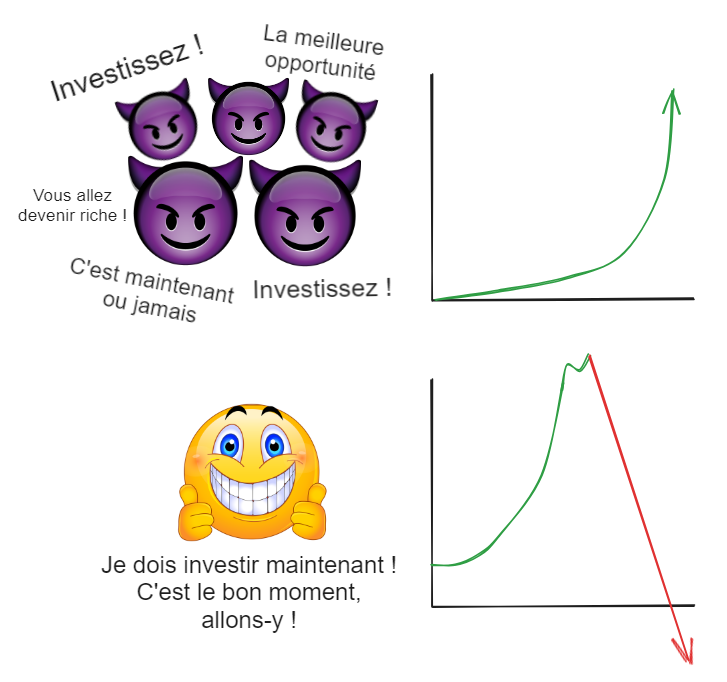

- Le biais de conformité, aussi appelé conformisme, désigne l'attitude consistant à se conformer aux attentes sociales, soit d'un individu, soit d'un groupe. Le biais de conformité implique de ne pas s'écarter de la norme et de ne pas agir différemment de ce qui est socialement attendu. Ce biais, enraciné dans nos sociétés, est bien connu sur les marchés financiers et, a très souvent un impact conséquent sur la prise de décision en matière de trading et d'investissement. Ce biais se produit lorsqu'une personne a tendance à suivre les opinions ou les comportements d'une majorité, plutôt que de penser par soi-même, indépendamment du bruit extérieur. Ce biais, de nature affective, peut entrainer des conséquences financières désastreuses, car les prises de décision sont souvent impulsives et reposent sur l'opinion de la foule.

- Le biais de conformité est puissant sur les marchés financiers. En effet, il n'est pas rare qu'un trader ou qu'un investisseur soit pleinement conscient de ce biais, estimant que les idées ou les comportements d'un groupe peuvent ne pas être pertinentes ou rationnelles. Malgré cela, le trader ou l'investisseur choisit d'adopter les idées et comportements d'un groupe, par peur de manquer une opportunité par exemple. Des expériences sur l'effet de conformisme, telles que celles de Asch, pionnier de la psychologie sociale, a mis en lumière que les individus sont souvent prêts à renoncer à leur propre jugement pour se conformer à l'opinion d'une majorité, alors même que cette opinion est manifestement fausse.

- Un exemple courant de ce biais sur les marchés financiers est celui de l'engouement pour certains actifs populaires ou "à la mode". Les médias et les réseaux sociaux, plus encore, joue un rôle important dans le conformisme. Ces derniers peuvent influencer la prise de décision des traders et des investisseurs, en mettant en avant une entreprise en particulier ou un actif spécifique, comme étant l'opportunité de la décennie. En l'absence de jugement et par peur de manquer cette opportunité, les acteurs qui interviennent sur les marchés financiers sont tentés d'acheter des actifs sans entreprendre de recherches ou d'analyses approfondies. L'histoire des marchés financiers a prouvé, à plusieurs reprises déjà, que lorsque la foule souhaite détenir un actif, car fortement véhiculé par les médias et réseaux sociaux, l'actif en question est très souvent surévalué. Une fois la position ouverte par le trader ou l'investisseur, une correction de marché survient soit parce que la majorité réalise que les fondamentaux de l'actif ne justifient pas une telle valorisation, soit parce qu'une prise de bénéfice importante est réalisée par les traders ou investisseurs rentrés plutôt sur l'actif.

- Ce phénomène a notamment été constaté lors de la bulle internet au début des années 2000, où de nombreuses entreprises technologiques ont connu une croissance rapide dans les années précédentes, et se sont finalement heurtées à une correction conséquente du marché en raison d'une valorisation particulièrement élevée.

Conclusion

- Les biais psychologiques ont un impact puissant sur nos prises de décision. Cependant, les biais font partis de la nature humaine. Nous avons tous des biais. L'essentiel est d'en avoir conscience et de mettre en place des stratégies pour prendre des décisions pertinentes, réfléchies et rationnelles. La conscience de nos biais psychologiques, le développement de nos compétences, la pensée critique, la remise en question, notre volonté de gérer activement nos biais, rester ouvert face à des opinions contraires, rechercher des informations et des perspectives différentes, sont tout autant de moyens qui peuvent participer à améliorer notre aptitude à prendre des décisions justifiées et objectives.

- Par ailleurs, en tant qu'être humain, il est impossible de gérer totalement nos émotions et d'être constamment rationnel. Dès lors, supprimer entièrement les biais psychologiques est très difficile, voire impossible. Ces biais font partie de notre cerveau et de notre fonctionnement cognitif et émotionnel. Prendre en compte ces biais, ne pas se laisser submerger par nos émotions ou par des déformations de notre jugement, et tenter de les minimiser lors de prises de décisions est déjà un très bel accomplissement.

- Finalement, concernant le trading et l'investissement, s'informer, se former, s'exercer et acquérir de l'expérience seront vos meilleurs atouts. Reconnaitre ces biais, adopter une approche qui se base sur des faits plutôt que des réactions émotionnelles et ne pas être trop dur avec vous-même, feront d'un vous un meilleur intervenant sur les marchés financiers.

- Sources :

- - D. Kahneman , Système1 / Système2 : Les deux vitesses de la pensée', Flammarion, coll. Essais, Paris 2012 ;

- - R. Macmullen, ’Feelings in History’, CA: Regina Books, Claremont, 2003 ;

- - Comment vos émotions impactent vos investissements', sur lendopolis.com, consulté le 12.07.23 ;

- - 'La surconfiance comme premier facteur d'échec', sur facteurs-humains.fr, consulté le 12.07.23 ;

- - J. Kruger & D. Dunning, 'Unskilled and Unaware of It : How Difficulties in Recognizing One's Own Incompetence Lead to Inflated Self-Assessments', Journal of Personality and Social Psychology, vol. 77, no 6, 1999 ;

- - J. Pérignon, ’Effet Dunning Kruger : comment le détecter et gérer pour une vie harmonieuse en entreprise’, sur hubspot.fr, consulté le 13.07.23 ;

- - D. Kahneman & A. Tversky, ’Prospect Theory: An Analysis of Decision under Risk’, Econometrica 47, 1979 ;

- - D. Kahneman & A. Tversky, ’Loss Aversion in Riskless Choice: A Reference Dependent Model’, Quarterly Journal of Economics 106, 1991 ;

- - C. R. Mynatt, M. E. Doherty & R. D. Tweney, ’Consequences of confirmation and disconfirmation in a simulated research environment’, vol. 30, Quarterly Journal of Experimental Psychology, 1978 ;

- - A. Tversky, ’Judgement under Uncertainty : Heurisitics and Biases’, Science, 1974 ;

- - B. Bathelot, 'Prix d'ancrage', Défintions marketing, 2018 ;

- - 'L'effet d'ancrage', Bien-être, 2019, sur noovomoi.ca, consulté le 14.07.23 ;

- - R. B. Cialdini & N. J. Goldstein, "Social Influence: Compliance and Conformity". Annual Review of Psychology 55, 2004 ;

- - S. E. Asch, ’Opinions and Social Pressure’, Scientific American 193, 1955 ;

- - ’Biais psychologiques dans le trading et comment les éviter’, sur broker-forex.fr, consulté le 14.07.23.

- Avertissement : ceci n'est pas un conseil financier. Le site a pour but d'informer les lecteurs. Tout type d'investissement comporte des risques. Faites preuve de diligence raisonnable et faites vos propres recherches sur les projets présentés sur le site. Agissez en bon père de famille et n'investissez pas plus que vos objectifs ou moyens financiers ne vous le permettent. ì ce propos, lisez notre page : Avertissement sur les monnaies virtuelles.

- Certains articles sur le site contiennent des liens d'affiliation et les utiliser pour vous inscrire depuis le site permet le développement du site par la perception de commissions. Ce faisant, vous vous rendez également éligible à un bonus de bienvenue comme un bon ou une réduction de frais par exemple.

Investissement

Investissement 2023-08-16

2023-08-16